Koliko prihrankov omogoča udobno življenje po upokojitvi?

Kategorija

Kategorija

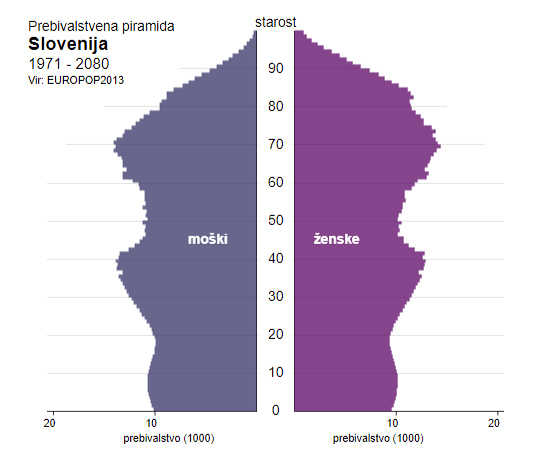

Slovenija je tretja na lestvici evropskih držav, kjer se prebivalstvo najhitreje stara. Po podatkih Združenih narodov pa se uvršča celo med 10 držav z največjim deležem starejšega prebivalstva na svetu. To bo imelo v prihodnjih desetletjih velik vpliv na pokojninski sistem.

Če bo stopnja rodnosti, umrljivosti in priseljevanja še naprej podobna, bo leta2030 četrtina prebivalstva Slovenije starejša od 65 let, do leta2050 pa bo delež starejših od 65 let dosegel že tretjino. Trenutni pokojninski sistem takšnega demografskega stanja ne bo mogel več dolgo podpirati

Reforma pokojninskega sistema

Spremembe pokojninskega sistema bodo neizogibne, da bi preprečili njegovo sesutje. Pri tem so v osnovi na voljo tri možnosti: podaljšanje delovne dobe, zvišanje prispevkov za pokojninsko zavarovanje ter znižanje pokojnin.

Znižanje pokojnin – vsaj tistih, ki so po znesku v spodnji polovici – ni posebej realna možnost, saj bi pomenila javnomnenjski polom za vsakogar, ki bi to predlagal. Tako od možnih ukrepov ostaneta še podaljšanje delovne dobe in zvišanje prispevne stopnje za pokojninsko zavarovanje. Najbolj realna možnost se zdi tista, po kateri bi pokojninska reforma vključevala kombinacijo obojega: kasnejše upokojevanje in višje prispevke.

Možna je tudi rešitev, po kateri bi sčasoma prišlo do omejevanja višinedržavne pokojnine. V tem primeru bi bila državna pokojnina v funkciji zagotavljanja sredstev upokojencem za osnovne življenjske potrebe, kdor bi želel več, pa bi moral za višjo pokojnino dodatno varčevati.

Prav zaradi zavedanja, da bo zaradi neugodne demografske slike denarja za državne pokojnine vedno manj, mnogi že zdaj varčujejo za finančno varnost po upokojitvi. Gre za t. i. tretji pokojninski steber, ki vključuje vlaganje v sklade in druge kapitalske naložbe, varčevanje na bančnem računu in podobno.

Zaradi trendov staranja prebivalstva in neizogibne reforme pokojninskega sistema je pričakovati, da bo zanimanje za tretji steber v prihodnjih letih še dodatno naraščalo.

Kaj so pokojninski stebri

Prvi pokojninski steber vključuje obvezno pokojninsko zavarovanje in temelji na načelu medgeneracijske solidarnosti. To pomeni, da se sredstva, ki jih delodajalci in zaposleni vplačujejo vanj, porabljajo za izplačevanje pokojnin trenutnim upokojencem. Ne gre za sistem, kjer bi se sredstva nalagala na posameznikov pokojninski račun in kasneje z njega črpala za izplačevanje njegove pokojnine.

Drugi pokojninski steber vključuje obvezno dodatno pokojninsko zavarovanje za nekatere poklice, kolektivno dodatno pokojninsko zavarovanje za javne uslužbence in prostovoljno dodatno pokojninsko zavarovanje, kot ga ureja Zakon o pokojninskem in invalidskem zavarovanju (ZPIZ-2).

Tretji pokojninski steber vključuje varčevanja in naložbe, za katere se posameznik odloči prostovoljno in z njimi tudi prosto razpolaga. Nekoliko poenostavljeno bi lahko dejali, da je tretji pokojninski steber tisto varčevanje za čas po upokojitvi, v katerega se država najmanj vmešava in omogoča najvišje donose.

Koliko prihrankov za udobno upokojitev

Koliko prihrankov posameznik potrebuje za udobno upokojitev, je odvisno od višine pričakovane državne pokojnine, morebitne želje po predčasni upokojitvi ter želenega načina življenja po upokojitvi.

Za ponazoritev izračuna predpostavimo naslednje številke:

- Trenutna starost: 45 let

- Trenutni osebni dohodek: 1.500 evrov neto mesečno

- Upokojitev pri starosti: 65 let

- Pričakovana državna pokojnina: 1.000 evrov neto mesečno

- Pričakovana življenjska doba: 87 let

- Želja: ohraniti enak življenjski standard

Za ohranitev enakega življenjskega standarda bi takšna oseba poleg državne pokojnine mesečno potrebovala še 500 evrov sredstev iz lastnega varčevanja (tretji pokojninski steber – naložbe, varčevanje).

Opomba: Zaradi poenostavitve izračuna in lažje primerjave z drugimi naložbami predpostavimo, da bo posameznik ob upokojitvi investirana sredstva, ki jih varčuje za pokojnino, unovčil z enkratnim izplačilom.

Če si želi oseba zagotoviti dodatnih 500 evrov pokojnine mesečno za obdobje 22 let, mora za ta namen skupno privarčevati 132.000 evrov.

Varčevanje za pokojnino na bančnem računu

Če osebo iz našega primera do upokojitve loči še 20 let in varčuje na bančnem računu z1-odstotno letno obrestno mero, bi morala za pokojninsko varčevanje v naslednjih 20 letih vsak mesec nameniti 497 evrov.

Varčevanje za pokojnino v vzajemnih skladih

Če pa se oseba iz zgornjega primera, ki jo do upokojitve loči še 20 let, odloči za varčevanje z varčevalnim načrtom v vzajemnih skladih, bo cilj 132.000 evrov prihrankov ob upokojitvi lahko dosegla že, če vplačuje 324 evrov mesečno*.

Kaj pa, če bi v vzajemne sklade vplačevala 497 evrov mesečno, tako kot pri varčevanju na bančnem računu? V tem primeru bi v 20 letih privarčevala dobrih 195.000 evrov, kar pomeni dodatnih 738 evrov na mesec k državni pokojnini – ali 238 evrov več, kot če bi enak znesek vplačevala na bančni račun z 1-odstotno obrestno mero*.

Za pokojnino je pametno investirati že danes

Vaš izračun se lahko od zgornjega primera razlikuje. Upoštevaje vaše okoliščine lahko različne scenarije varčevanja za dodatek k pokojnini natančneje izračunate z varčevalnim kalkulatorjem.

Ob tem je pametno, da začnete za svojo pokojnino varčevati čim prej. Prej kot boste začeli, nižja bodo lahko mesečna vplačila – ali če pogledamo z druge strani, več boste lahko privarčevali.

Vsem, ki želijo varčevati za udobno življenje po upokojitvi, v Triglav Skladih svetujemo sklenitev varčevalnega načrta, ki predstavlja investiranje v vzajemne sklade z dogovorjenimi rednimi mesečnimi vplačili. Pri tem lahko s svojimi sredstvi prosto razpolagate in jih kadar koli izplačate – v celoti, po delih ali z mesečnimi izplačili.

Začnite že danes in poskrbite za svojo finančno varnost po upokojitvi. Preberite več o varčevalnem načrtu.

*Izračun je informativne narave. Pretekli donosi ne zagotavljajo enakih donosov v prihodnosti. Morebitni davki na kapitalski dobiček niso upoštevani.