Datum objave

30. 9. 2023

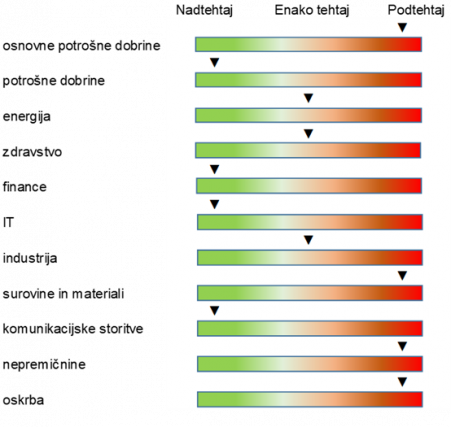

Sektorska alokacija | Svetovna ekonomska aktivnost ohranja privlačnost sektorjev rasti

Kategorija

Kategorija

Sektorska alokacija za zadnje četrtletje letošnjega leta temelji na zmerni svetovni ekonomski aktivnosti. V razvitem svetu, še posebej pa v ZDA, le ta temelji na potrošniški aktivnosti, ki je posledica visoke zaposlenosti. Nadaljuje se trend obrata pričakovanj prihodnjega poslovanja podjetij, ki se kaže v izboljšanih napovedi prihodnjih dobičkov. Izboljšanja so opazna v bolj dinamičnih sektorjih. Pričakovanja glede umiritve inflacije se pričakovano uresničujejo, s čimer se približujemo koncu cikla višanja obrestnih mer. Le te lahko sicer ostanejo na povišanih nivojih dlje časa. S tem (po)stajajo bolj zanimivi sektorji s pričakovano višjo rastjo poslovanja (sektorji rasti), ocenjujemo, da bo takšno okolje trajalo dlje časa.

Na podlagi zgoraj opisanega scenarija kot najbolj privlačne ocenjujemo naslednje sektorje:

- Potrošne dobrine: Gre za cikličen sektor, vezan na svetovno gospodarsko rast, ki je še vedno solidna. Ocenjujem, da ima potrošnik še dovolj kupne moči in prihrankov, da bo potrošnja na višji ravni in ne bo upadla. Vrednotenja so relativno ugodna, na povprečju sektorja, pričakovana rast dobičkov za letos se je v zadnjem obdobju povečala in je med najboljšimi izmed sektorjev.

- Finance: Ostajamo optimistični predvsem zaradi še vedno vzdržnega makroekonomskega okolja in močnega fundamenta predvsem pri bankah. Profitabilnost bank že dolgo ni bila na tako visoki ravni (depoziti pa se še ne zmanjšujejo hitro), čeprav bi jo lahko ogrozili novi davki. Zavarovalnice zaradi vedno večje pogostosti naravnih nesreč ostajajo manj zanimive, skrbno pa bomo spremljali investicijske banke zaradi možne obuditve prevzemne aktivnosti. Nekoliko bolj smo naklonjeni tudi ponudnikom finančnih podatkov, regijsko gledano pa ameriškim podjetjem.

- Informacijska tehnologija: Pomemben pozitivni premik za celotno IT panogo je pozitivna revizija EPS do konca leta, še boljši izgledi glede rasti EPS pa se obetajo za leto 2024. Industrija polprevodnikov počasi okreva saj se zaloge normalizirajo, pričakovanja glede dobičkov se višajo, dno cikla pa naj bi dosegla tudi že prodaja PC-jev in pametnih telefonov. Generativni AI je močan katalizator rasti, predvsem za podatkovne centre, kjer se pričakujejo nadpovprečne rasti še nekaj naslednjih let. Nekaj pritiskov je še čutiti v industriji aplikacijske programske opreme, saj so tukaj podjetja nekaj zmanjševala IT izdatke za ne nujno opremo. Vrednotenja so tudi tukaj nekoliko višja in je zato vpliv obrestne mere precejšen. Infrastrukturni del industrije programske opreme je v nekoliko boljšem položaju, saj se izdatki za varnost ne zmanjšujejo.

- Komunikacijske storitve: Vrednotenja so se nekoliko okrepila, vendar so še vedno na vzdržnih nivojih. Dobičkonosnost še vedno zaostaja za lastno zgodovino (predvsem zaradi efekta covidnih let), se pa izboljšuje. Revizije poslovanja so pozitivne, kar daje pozitiven moment sektorju. Sektor poganja predvsem uporaba AI na področju digitalnega oglaševanja ter računalniških iger (industrija Media, Gaming), klasični telekomi so še naprej brez rasti in bolj dividendna zgodba, ki pa v tem trenutku zaradi nivojev državnih obveznic, ni privlačna.

Za sektorje industrija, zdravstva in energije priporočamo nevtralno izpostavljenost.

- Industrija: Trenutni cenovni količniki ostajajo dokaj privlačni, pričakovana rast poslovanja in dobičkonosnosti pa nadpovprečna. Slednje potrjujejo tudi zadnje pozitivne revizije napovedi analitikov, ki so med največjimi med vsemi sektorji. Fiskalne spodbude in zeleni prehod precejšnemu delu sektorja nudita dolgoročne priložnosti. Zaradi obetov glede znižanja razpoložljivega dohodka kmetijskega sektorja začasno umikamo priporočilo za višjo izpostavljenost do kmetijske mehanizacije.

- Zdravstvo: Panoga je na splošno še zmeraj pod vplivom negativnih revizij dobičkov do konca leta, so se pa pričakovanja za naslednje leto bistveno izboljšala. Farmacevtska industrija ostaja v solidni finančni kondiciji, sicer pri večini z upadom EPS-ov glede na preteklo leto, a hkrati z solidnimi rastmi za naslednje leto. Nekoliko slabše stanje in tudi rasti v prihodnje je zaznati v biotehnologiji in to pri velikih podjetjih, medtem ko se dobre rasti obetajo v srednjih podjetjih, kjer pa so tveganja zaradi manjše diverzifikacije zdravil precej višja. Nekoliko nižji dobički se do konca leta pričakujejo tudi v industriji opreme, vendar se kaže hkrati kaže rast prihodkov za naslednje leto, bi pa lahko obstoječe zaloge še negativno vplivale na marže. Storitveni del prehaja v volilno leto, kar po navadi prinaša več negotovosti, saj se volilna kampanja zmeraj precej dotika tega področja z različnimi pogledi in rešitvami obeh strank. Bolnišnični del je v boljšem položaju, kot zavarovalni (večji je lahko vpliv politike).

- Energija: Visoke cene energentov zaradi zmanjševanja proizvodnje nafte s strani Savdske Arabije in Rusije ter EU preiskava kitajskih subvencij električnih vozil. Trenutno so gibanja cen energentov odvisna od geopolitike. Ne verjamemo, da so te cene surove nafte vzdržne, ter da bodo podjetja, ki proizvajajo fosilna goriva privlačna na dolgi rok. Sektor je vrednoten ugodno, za naprej negativne napovedi.

Manj naklonjeni smo naslednjim sektorjem:

- Osnovne potrošne dobrine: Gre za izrazito defenziven sektor, ki pa nima večjih možnosti za visoko rast, ampak je ta stabilna, a nizka. Zaradi višje inflacije je bil pritisk na marže, ki so padle, podobno so nekoliko slabši pričakovani dobički, bolje kaže podjetjem, ki so se izrazito usmerila v elektronsko trgovino, ki najbolj raste. Vrednotenja so na zgodovinskem povprečju, tehnična slika je ugodna.

- Surovine in materiali: Svetovni gradbeni sektor brez posebnih rasti, na Kitajskem okrevanje pod pričakovanji. Ni pričakovati nobenih večjih motenj oskrbe in povečanega povpraševanja. Še vedno zanimivi materiali in kemikalije, ki so izpostavljeni investicijam v »net zero« infrastrukturo. Vrednotenja so ugodna, napovedi za naprej so pesimistična.

- Nepremičnine: Položaj na nepremičninskem trgu se še naprej zaostruje in pričakovati je nadaljnje slabšanje finančne uspešnosti podjetij, kar je posledica močnega dviga obrestnih mer in visokih stroškov gradnje. Opažamo upad nepremičninskih transakcij, kar je odraz visokih cen nepremičnin. Sicer ugodna tehnična slika, kar na kratek rok zvišuje privlačnost sektorja.

Oskrba: Vrednotenja sektorja so ugodna, tako v primerjavi z lastno zgodovino kot v primerjavi z ostalimi sektorji, se pa srečuje s precejšnimi težavami. Zaradi napora za umiritev inflacije, posamezne zvezne države v ZDA še ne bodo dovolile višanja cen storitev oskrbe. V Evropi se veliko podjetij v sektorju srečuje z obsežnim investicijam v zeleni prehod, ob vedno višjih obrestnih merah. Neprivlačna je tudi razlika med dividendno donosnostjo sektorja in donosom 10 letne ameriške državne obveznice, ki je v tem trenutku na -100 bazičnih točk oz 200 bazičnih točk od dolgoročnega povprečja.

Pripravili: Mitja Baša, Vid Pajič, Slavko Rogan, Janez Javornik, Matjaž Pogorevc, Jan Škoberne, Gašper Dovč